Una panoramica di Spacest.com

Nel panorama fiscale italiano, il reddito derivante dall’affitto di proprietà immobiliari è classificato come reddito imponibile, pertanto soggetto a tassazione.

È essenziale comprendere l’ammontare delle tasse applicabili sull’affitto per valutare l’opportunità e la convenienza nell’affittare il proprio immobile.

In questo articolo di Spacest.com ti forniremo una panoramica dettagliata sulle tasse applicabili sull’affitto, esplorando le varie imposte iniziali e quelle annue, nonché le differenze tra le diverse tipologie di contratti di locazione e i possibili benefici fiscali per i proprietari.

Tasse sull’affitto: regime di tassazione ordinario

Il regime ordinario prevede il versamento di tre specifiche imposte: due al momento della formalizzazione del contratto di locazione e una imposta annuale sui redditi.

Imposta di registro e imposta di bollo

L’imposta di registro e l’imposta di bollo sono le due tasse dovute in fase iniziale, al momento della firma del contratto di locazione, con una divisione generalmente paritaria dei costi tra le parti:

- l’imposta di registro è calcolata come il 2% del valore annuo del canone, moltiplicato per il numero di anni previsti dal contratto;

- l’imposta di bollo copre il costo della documentazione da presentare all’Agenzia delle Entrate, solitamente 16€ ogni 4 facciate (o 100 linee) di contratto.

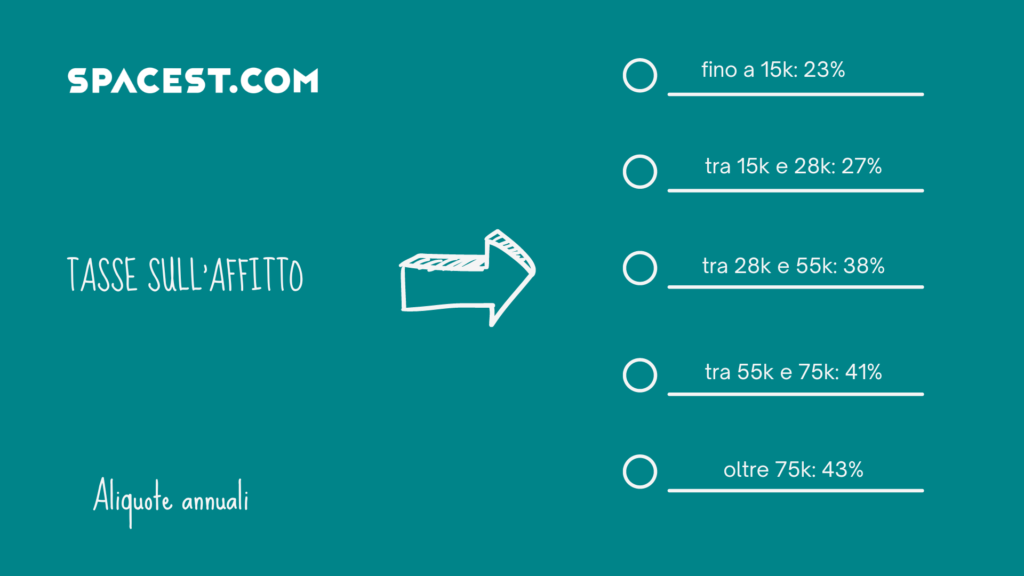

Tassazione annuale

Nella tassazione annuale ordinaria i proventi dell’affitto sono inclusi nel calcolo dell’IRPEF, con l’aliquota applicata variabile in base al totale del reddito imponibile del proprietario, in base a diversi scaglioni che sono:

- Fino a 15.000 euro: aliquota del 23%;

- Tra 15.001 e 28.000 euro: aliquota del 27%;

- Da 28.001 a 55.000 euro: aliquota del 38%;

- Fra 55.001 e 75.000 euro: aliquota del 41%;

- Oltre 75.000 euro: aliquota del 43%.

È importante sottolineare che l’affitto verrà considerato solo al 95%, poiché ridotto in modo forfettario del 5% nella maggior parte dei casi.

Tassazione differenziata per tipologia di contratto

In base alla tipologia di contratto scelta, vi sono variazioni significative nel trattamento fiscale, specialmente in termini di IRPEF e di possibili detrazioni.

Nel contratto di affitto a canone libero (o 4+4) viene considerato per base IRPEF il 95% del ricavato dell’affitto. Esistono tuttavia differenze significative per immobili di interesse storico o artistico (35%) e per gli immobili nei centri storici (25%).

In caso di affitto a canone concordato (o 3+2) la tassazione sull’affitto sarà decisamente diversa: in questo caso, l’Irpef si applica solo al 70% del canone annuale percepito, con la possibilità di ottenere un’ulteriore detrazione del 5% e una riduzione dell’imposta di registro pari al 30%.

Tasse sull’affitto: cedolare secca, un’alternativa vantaggiosa

La cedolare secca (scoprila nella nostra guida) offre un’opzione di tassazione forfettaria in luogo del tradizionale regime IRPEF, con aliquote fisse più vantaggiose per i contratti liberi o a canone concordato.

Questa scelta elimina l’obbligo di versare imposte aggiuntive e offre un regime semplificato di calcolo dell’imposta. Vediamole nel dettaglio:

- 21% per i contratti di affitto a canone libero;

- 10% per i contratti a canone concordato. È importante ricordare che questo regime prevede alcune limitazioni;

- il calcolo delle tasse sulla cedolare secca viene fatto considerando il 100%;

- non dà diritto a deduzioni e detrazioni;

- è accessibile solamente a persone fisiche titolari di un diritto di proprietà o un diritto reale di godimento sull’immobile;

- il contratto di affitto deve essere stipulato per fini abitativi e non commerciali;

- Si può stipulare solo per immobili di categoria catastale dalla A1 alla A11 (con esclusione della A10);

Per i contratti di affitto a studenti universitari (mettere link quando pronto) è possibile ricorrere all’opzione della cedolare secca solo quando il contratto ha una durata minima di 6 mesi e massima di 3 anni, rinnovabile in modo automatico per uno stesso periodo.

Agevolazioni fiscali e tasse sull’affitto

La normativa vigente prevede diverse agevolazioni fiscali, sia per il proprietario che per l’inquilino.

Da un parte le agevolazioni per il proprietario dell’immobile possono essere:

- riduzione del 30% del reddito imponibile, nel caso di contratto con opzione della cedolare secca;

- riduzione del 75% dell’aliquota per le imposte Imu e Tasi, nel caso di contratto di locazione a canone concordato.

Dall’altra, l’inquilino può usufruire di una detrazione fiscale del canone d’affitto se risulta possedere un determinato reddito. In particolare può detrarre:

- 495,80€ con reddito fino a 15.493,71€;

- 247,90€ con reddito tra 15.493,71 € e 30.987,41€;

- 991,60€ se l’inquilino decide di trasferire la propria residenza nell’immobile che sta affittando.

Modalità di versamento delle tasse sull’affitto

Il pagamento delle tasse derivanti da redditi di affitto avviene tramite la dichiarazione dei redditi, con specifiche modalità a seconda della scelta tra regime ordinario e cedolare secca.

Nel regime ordinario, il reddito percepito dall’affitto va riportato nel quadro B del modello 730, oppure nel quadro RB del modello Unico.

Nel caso invece tu abbia optato per la cedolare secca, il pagamento dell’imposta avverrà o nel modello 730, tramite busta paga, oppure nel modello Unico, tramite il modulo F24.

Il pagamento avviene a rate per importi pari o superiori a 257,52 euro.